Calculo y determinacion del IVA en region fronteriza

Hoy analizaremos un tema que suele causar confusión entre algunos colegas, según he visto en dudas expresadas en los foros Anafinet. Y es el relativo a la aplicación y determinación del IVA que debe causarse por los actos o actividades realizados en la región fronteriza.

Antes de entrar al análisis del articulo 2 de la Ley del IVA (numeral que trata este tema) es necesario definir que debemos entender por región fronteriza.

En relación a esto el multicitado articulo 2 de la Ley del IVA en su ultimo párrafo nos señala que, para efectos de dicha ley, se considera como región fronteriza, además de la franja fronteriza de 20 kilómetros paralela a las líneas divisorias internacionales del norte y sur del país, todo el territorio de los estados de Baja California, Baja California Sur y Quintana Roo, los municipios de Caborca y de Cananea, Sonora, así como la región parcial del Estado de Sonora comprendida en los siguientes límites:

Al norte, la línea divisoria internacional desde el cauce del Río Colorado hasta el punto situado en esa línea a 10 kilómetros al oeste del Municipio Plutarco Elías Calles; de ese punto, una línea recta hasta llegar a la costa, a un punto situado a 10 kilómetros, al este de Puerto Peñasco; de ahí, siguiendo el cauce de ese río, hacia el norte hasta encontrar la línea divisoria internacional.”

Articulo 2 | Ley del Impuesto al Valor Agregado

El primer párrafo establece que el impuesto al valor agregado se calculará aplicando la tasa del 10% a los valores objeto de este impuesto.

Supuestos a considerar según la Ley del IVA

Ahora bien, ¿cuáles son las dos condiciones que invariablemente deben de cumplirse para calcular el IVA aplicando la tasa del 10%?

a) Que quienes realicen los actos o actividades por los que se deba pagar este impuesto residan en la región fronteriza y

Al respecto, el reglamento de la Ley del IVA profundiza y señala quienes se consideran residentes en la región fronteriza:

I. Los contribuyentes con uno o varios locales o establecimientos en dicha región, por las actividades que realicen en dichos lugares, y

II. Los comitentes y las demás personas que realicen las actividades gravadas por la Ley en la región fronteriza, por conducto de comisionistas o personas que actúen por cuenta de terceros con uno o varios locales o con establecimientos en dicha región, por las actividades que realicen en dichos lugares.

b) Que la entrega material de los bienes o la prestación de servicios se lleve a cabo en la citada región fronteriza.

Conclusión

Si no se cumplen estos 2 supuestos se entenderá que la operación se causa fuera de la región fronteriza. Y en consecuencia, deberá aplicárse la tasa general (15%) del impuesto.

Mas adelante se comentara a detalle otras situaciones relativas al IVA en región fronteriza, como el efecto de trasladar el 10% y no cumplir con los 2 supuestos que marca la ley. O bien, trasladar el 10% pero finalmente absorber ese diferencial de 5%.

- Fiscalito: Tu Asistente Virtual para Consultas Fiscales en México - noviembre 4, 2024

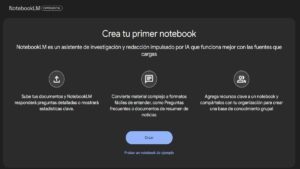

- NotebookLM: Tu asistente de investigación con Gemini - octubre 7, 2024

- Prisión Preventiva: Efecto de la Reforma al Artículo 19 Constitucional - agosto 14, 2024